Ответы на вопросы слушателей Единого семинара

Ознакомиться с подробным перечнем изменениий законодательства по транспортному налогу можно на официальном сайте ФНС по ссылке: https://www.nalog.ru/rn18/taxation/taxes/tr_ul/transport_ul/.

Относительно подготовки Отчетности по транспортному налогу в программах 1С исчерпывающая информация с подробными инструкциями представлена на портале 1С:ИТС в разделе "Консультации по Законодательству" -> "Отчетность по транспортному налогу": https://its.1c.ru/db/decltrans.

Мы уточнили ответ на данный вопрос в Поддержке партнеров фирмы "КАМИН".

Соответствующие изменения будут внесены в релизы программ "КАМИН:Расчёт заработной платы. Версия 3.0", "КАМИН:Расчёт зарплаты для бюджетных учреждений. Версия 3.5", "1С-КАМИН:Зарплата. Версия 5.0" и "1С-КАМИН:Зарплата для бюджетных учреждений. Версия 5.5" в январе 2020 года после утверждения всех форм отчетности на законодательном уровне.

Для того, чтобы загрузить электронные листки нетрудоспособности (ЭЛН) и выгрузить реестр в ФСС, необходимо настроить обмен с ФСС. Подробная инструкция есть на сайте Каминсофт (ознакомиться по ссылке).

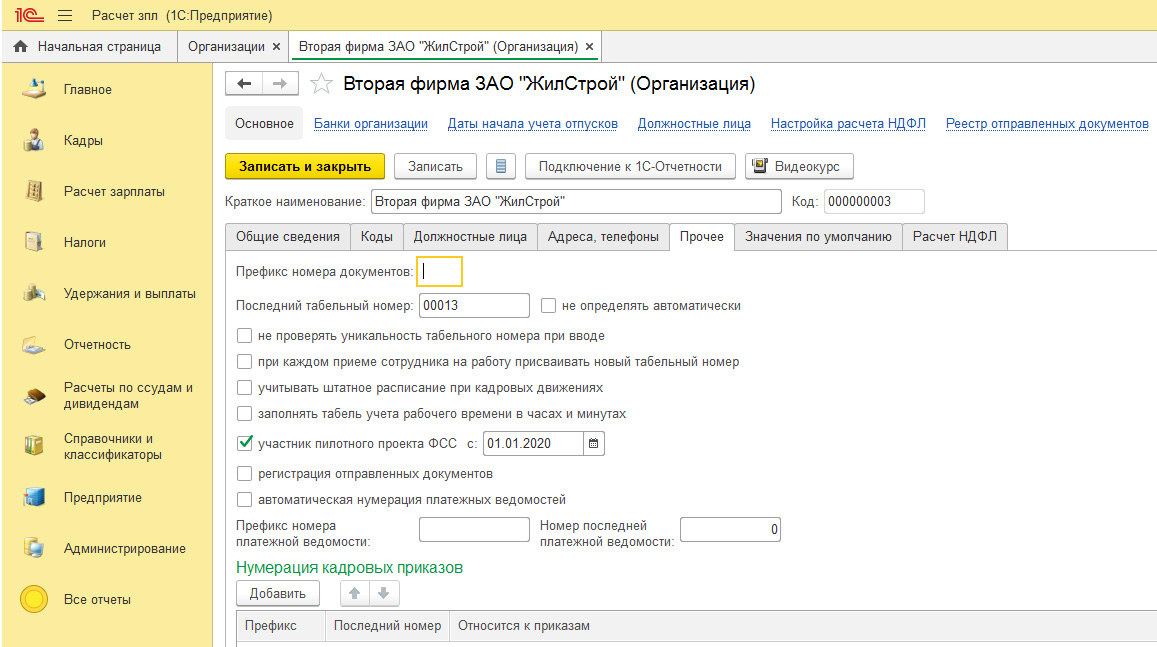

С января 2020 года начинает действовать пилотный проект. Выплаты за счет ФСС производятся самим фондом. Для этого необходимо установить галочку в настройках учреждения в разделе учетная политика, что даст доступ к формированию и выгрузке документов по пилотному проекту (см. рис. 1). В части начислений тоже произойдут изменения. Начисления выплат по ФСС самой организацией производиться не будут, достаточно заполнить соответствующие документы и передать ФСС.

Рис. 1.

Подробный ответ на данный вопрос найден на сайте ИТС: https://its.1c.ru/db/newscomm#content:464587:1.

Как показывает практика, большинство часто задаваемых вопросов по волнующим бухгалтеров и кадровиков тематикам, подробно разбирается на портале ИТС. Поэтому рекомендуем пользоваться поиском по порталу, тем более, что подобные навыки Вам пригодятся при участии в будущем в конкурсах "Лучший пользователь 1С:ИТС" и занимать призовые места.

Возвращаясь к заданному вопросу, приводим ответ с портала ИТС:

Документ: Законопроект № 720839-7

Комментарий:

19 сентября Государственная Дума в третьем чтении приняла законопроект, который запрещает налогоплательщикам в рамках деятельности на ЕНВД и ПСН торговать маркированными товарами. Впрочем, запрет касается не всех товаров, подлежащих обязательной маркировке, а только:

- лекарственных препаратов,

- обувных товаров, предметов одежды и принадлежностей к одежде,

- изделий из натурального меха.

Продажа таких товаров не будет относиться к розничной торговле для целей ЕНВД и ПСН. Если продажа маркированных товаров все же состоялась:

- плательщик на ЕНВД теряет право на ЕНВД и переходит на общий режим с начала налогового периода, в котором было допущено нарушение. При этом необходимо уплатить соответствующие налоги;

- ИП на ПСН теряет право на ПСН и считается перешедшим на общий режим (УСН, ЕСХН) с начала налогового периода, на который ему был выдан патент.

В этой связи организациям и ИП, которые реализуют маркированный товар, рекомендуем заранее выбрать иной режим налогообложения, чтобы своевременно заявить о нем в налоговую. Об окончательном принятии закона сообщим дополнительно.

Запрет на продажу указанных групп товаров на спецрежимах вступит в силу с 01.01.2020.

Напомним, что обязательная маркировка обуви введена с 01.07.2019. С 01.10.2019 маркировать необходимо лекарственные препараты из перечня высокозатратных нозологий (с 01.01.2020 – все лекарства), а с 01.12.2019 – одежду.

Дата публикации комментария: 20.09.2019.

Источник: its.1c.ru.

Ответ:

В январе отчет СЗВ-ТД по всем сотрудникам подаваться не будет. До 15 числа месяца следующего за отчетным (то есть до 15 февраля) нужно будет подать отчет по движениям сотрудников в январе (приемы, переводы и увольнения). Если их не было, то и отчет предоставлять нет необходимости.

Далее до 1 июля 2020 работодатель должен письменно уведомить работников о переходе на электронные трудовые книжки и о праве работника на сохранение бумажной трудовой либо выдаче трудовой книжки на руки. Работник должен до 1 января 2021 сделать выбор.

Электронные трудовые ведутся на всех в обязательном порядке, а бумажные дополнительно по желанию работника.

По поводу возможности ведения вести учет электронных трудовых и отчетности СЗВ-ТД в программе Камин разработчик ответил, что работы ведутся, и соответствующие изменения в программы будут внесены.

Жилищно-строительные кооперативы и товарищества собственников жилья многократно обращались в налоговые органы с просьбой разъяснить ситуацию о необходимости использования онлайн-касс в своей деятельности. Вопрос вышел на уровень Министерства финансов РФ и, в результате, ведомство подготовило разъясняющие Письма:

- Письмо Минфина России от 25.05.2018 г. № 03-01-15/35605

- Письмо Минфина России от 25.07.2018 г. № 03-01-15/52272

Суть разъяснений сводится к тому, что согласно Федеральному закону от 22.05.2003 № 54-ФЗ прием или выплата денежных средств за реализуемые товары, выполняемые работы, оказываемые услуги, должны проводиться с использованием контрольно-кассовой техники.

С учётом положений Жилищного кодекса РФ (статья 155 ЖК РФ), регламентирующих действия ТСЖ в части сбора обязательных взносов и платежей на оплату расходов по содержанию и текущему ремонту общего имущества в многоквартирном доме, оплату коммунальных услуг, взносов на капитальный ремонт многоквартирного дома не относится к расчетам с позиций 54-ФЗ, соответственно, не требует применения ККТ. При этом, приём денежных средств за выполняемые работы, оказываемые услуги, в том числе собственникам помещений, не являющимся членами ТСЖ, ККТ должна применяться в обязательном порядке.

Источник: https://buh.ru/news/uchet_nalogi/69784/.

Чтобы узнать о наиболее важных изменениях в законодательстве для бухгалтера, зайдите на Портал 1С:ИТС https://its.1c.ru. В левом меню перечислены тематические разделы. Актуальные материалы по бухгалтерскому и налоговому учету можно найти в разделе "Бухгалтерский и налоговый учет" (см. рисунок):

Но ответ на нужный вопрос можно найти сразу, буквально, бросив взгляд на блок "Обратите внимание", где приведена статья "Наиболее значимые для бухгалтера изменения законодательства" (см. рисунок):

Статья с подробными комментариями о важных изменениях в законодательстве доступна по ссылке: https://its.1c.ru/db/newscomm/content/457369/hdoc.

Владельцы вендинговых автоматов должны применять соответствующую ККТ с 01.07.2018, при этом, в целях законодательства, одна онлайн-касса может применяться для нескольких автоматов, согласно разъяснения Министерства финансов РФ:

- Письмо Минфина России от 14.09.2018 N 03-01-15/65932.

В рамах положений Закона № 54-ФЗ (пп. 1 п. 5.1 статьи 1.2 Закона) допускается применение владельцем ККТ вне корпуса автоматического устройства для расчетов без выдачи чека (или формирования бланка строгой отчётности) на бумажном носителе; Законом применимы положения (п. 1 статьи 4), когда устройство печати фискальных документов может функционировать вне корпуса автомата, либо отсутствовать вообще. Отмеченные положения позволяют применять одну единицу ККТ удаленно для нескольких вендинговых автоматов.

Также, с 01.02.2020 (п.3 статьи 4 Федерального закона от 03.07.2018 N 192-ФЗ) вступает в силу требование Закона № 54-ФЗ о том, что если касса функционирует вне корпуса автомата, на его дисплее самого автомата должен отображаться QR-код, что позволит покупателю идентифицировать кассовый чек.

Зайдите на сайт https://its.1c.ru/, для регистрации/авторизации нажмите на ссылку "Вход" в правом верхнем углу портала. Если вы ещё ни разу не регистрировались на данном портале, то вам будет доступен тест-драйв на 7 дней бесплатно! Т.е. вы получите бесплатный доступ ко всем возможностям портала сроком на 7 дней. Для того, чтобы воспользоваться тест-драйвом, перейдите по соответствующей ссылке (см. рисунок ниже).

Зайдите на сайт https://its.1c.ru/, для регистрации/авторизации нажмите на ссылку "Вход" в правом верхнем углу портала. Если вы ещё ни разу не регистрировались на данном портале, то вам будет доступен тест-драйв на 7 дней бесплатно! Т.е. вы получите бесплатный доступ ко всем возможностям портала сроком на 7 дней. Для того, чтобы воспользоваться тест-драйвом, перейдите по соответствующей ссылке (см. рисунок ниже).

Далее вам будет предложена авторизация через Единый портал 1С:ИТС, при переходе на портал необходимо выбрать пункт "Регистрация нового пользователя" и заполнить требуемые поля формы. Не обязательно заполнять все поля, достаточно заполнить поля, отмеченные символом *:

-

логин* (уникальное имя, написанное латиницей, например: Izhbuh или Elena1979);

-

пароль* (рекомендуется использовать в качестве пароля набор минимум из 8 символов в английской раскладке, содержащий строчные буквы, хотя бы одну заглавную букву, цифры и символ), если затрудняетесь с выбором пароля, то можете пароль сгенерировать автоматически, правда, нужно будет его куда-нибудь записать, чтобы не забыть (см. рисунок ниже);

-

e-mail* (ваш электронный адрес, важно заполнить данное поле корректно, поскольку на этот адрес придет письмо в подтверждением регистрации - см. рисунок ниже, так что не забудьте после регистрации проверить электронную почту и перейти по ссылке из письма для подтверждения почты);

- ввести символы с картинки*, прочитать Пользовательское соглашение (см. рисунок ниже), поставить галочку в поле о согласии с условиями Пользовательского соглашения и нажать кнопку "Зарегистрироваться".

После завершения регистрации Вам сразу же откроется доступ к данным Портала 1С:ИТС. Выбирайте нужную тематику из левого столбца (см. рисунок ниже), переходите по ссылке и пользуйтесь найденными материалами. Доступ будет бесплатным в течении 7 дней. По истечении 7 дней вы сможете продолжить пользоваться данными портала на платной основе.

В разделе "1С:Лекторий" вам будут доступны видео-материалы всех прошедших тематических лекций: https://its.1c.ru/lector/.

Если не хочется искать информацию, перебирая все разделы портала, вы можете просто ввести ключевую фразу в строку поиска, расположенную в верхней части портала, нажать на иконку поиска (или кнопку <Enter> на клавиатуре) и для Вас автоматически будет подобран тематический материал.

Теперь Вы знаете, как получить бесплатный тест-драйв Портала 1С:ИТС на 7 дней, сможете в дальнейшем определиться, насколько полезны данные портала, и, при необходимости, через 7 дней оформить платную подписку. При возникновении вопросов по оформлению подписки, обращайтесь к нам в компанию "Софт Мастер" (напишите нам или закажите обратный звонок).

Ответ:

В чеках, пробитых при частичной оплате в общую сумму чека «ИТОГО» ставится общая сумма сделки и вся ее номенклатура. Пример:

Общая сумма сделки 63400 руб., а сам чек на принятую оплату кредита наличными в размере 16700 руб.

Программа: 1С:Управление производственным предприятием ред. 1.3

Ответ: Для того, чтобы депонировать не полученную заработную плату сотрудника, необходимо на основании документа "Зарплата к выплате организаций" ввести документ "Депонирование организаций".

Однако, если в программе ведется "упрощенный учет взаиморасчетов" по выплате сотрудникам, то в этом случае проводки по депонированию нужно отражать вручную. Установив упрощенный режим взаиморасчетов, пользователь тем самым исключает документ "Депонирование организаций" из процесса выплаты зарплаты. Таким образом бухгалтерские проводки необходимо ввести самостоятельно, используя бухгалтерские документы.

Еще один вариант провести депонирование — это отключить "упрощенный учет взаиморасчетов" на время. Для этого, желательно, сделать копию информационной базы, затем зайти в "настройки алгоритмов расчета" (Интерфейс "Расчет з\пл организаций" меню Предприятие – Настройка расчета з\пл – настройка алгоритмов расчета) и там на закладке Выплата зпл убрать галочку "упрощенный учет взаиморасчетов".

Далее внести документ Депонирование организаций и снова, зайдя в настройку алгоритмов расчета, галочку установить обратно.

Количество кассовых аппаратов зависит от количества торговых точек. Соответственно если на какой-то точке отсутствует касса, то это будет расценено как продажа товаров без использования ККТ. Данное правонарушение влечет за собой взыскание штрафа.

Правонарушение: Продажа товаров без использования ККТ

Регулирующая норма в КоАП РФ: п. 2 ст. 14.5 КоАП РФ

Санкции:

1. Штраф на должностное лицо магазина (либо на ИП, как владельца магазина) в размере 25-50% от выручки, не пробитой через кассу (но не менее 10 000 рублей).

2. Штраф на магазин как на юридическое лицо в размере 75-100% от выручки, не пробитой через кассу (минимум 30 000 рублей).

Примеры правонарушений:

1. Отпуск товаров при отсутствующей ККТ в магазине.

2. Применение ККМ, работающей некорректно, со сбоями.

3. Пробитие чека с суммой, меньшей, чем та, что передана покупателем продавцу.

4. Невыдача фирмой, оказывающей услуги, БСО.

5. Невыдача торговым предприятием на ЕНВД (ИП на ПСН) товарного чека покупателю (по его просьбе).

Налоговый учет в БГУ 1.0 ведется на специальных забалансовых счетах Нхх.хх. Дату начала ведения налогового учета и параметры амортизации в налоговом учете можно ввести в учетной политике (закладка налог на прибыль), которая открывается из справочника «Учреждения».

Там же нужно отразить те расходы, которые будут считаться прямыми при ведении налогового учета – заполнить регистр сведений «Методы определения прямых расходов производства в налоговом учете.

Настройка распределения затрат осуществляется также в учетной политике, а именно распределение общепроизводственных и общехозяйственных затрат на себестоимость продукции, работ, услуг.

Да, действительно согласно изменениям, в законодательстве должны произойти изменения в плане счетов, однако приказы:

-

Приказ Минфина России от 31 марта 2018 г. № 65н "О внесении изменений в приложения к приказу Министерства финансов Российской Федерации от 6 декабря 2010 г. № 162н "Об утверждении Плана счетов бюджетного учета и Инструкции по его применению"

- Приказ Минфина России от 31 марта 2018 г. № 64н "О внесении изменений в приложения № 1 и № 2 к приказу Министерства финансов Российской Федерации от 1 декабря 2010 г. № 157н "Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению".

были зарегистрированы в минюсте 26 апреля, опубликованы 27 апреля. Изменения в программах 1С ожидаются после 1 июня. Там и будет новый план счетов и инструменты для переноса данных.

Для выгрузки бухгалтерской отчетности из программы "1С:Бухгалтерия государственного учреждения" (БГУ) ред. 1.0 необходимо перейти в форму списка бухгалтерской отчетности через меню Бухгалтерский учет – регламентированные отчеты – бухгалтерская отчетность. Далее необходимо перейти в окно выгрузки отчетов.

Далее в поле «формат обмена» выбираем формат, например: ВыгрузкаГРБСвФорматеФК_4.13. Форматы выгрузки должны регулярно обновляться, обновления скачиваются с сайта разработчика. Затем отмечаем галочками те отчеты, которые необходимо выгрузить и жмем «выгрузить отчеты».

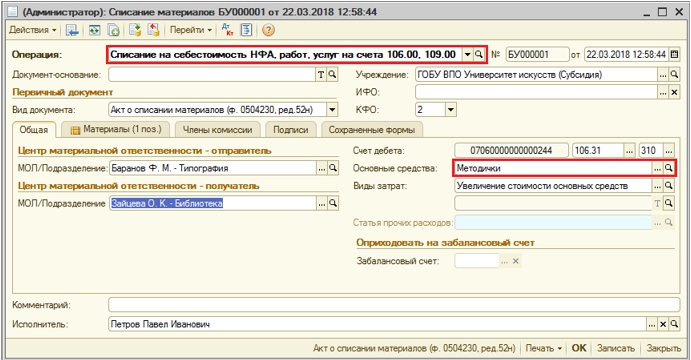

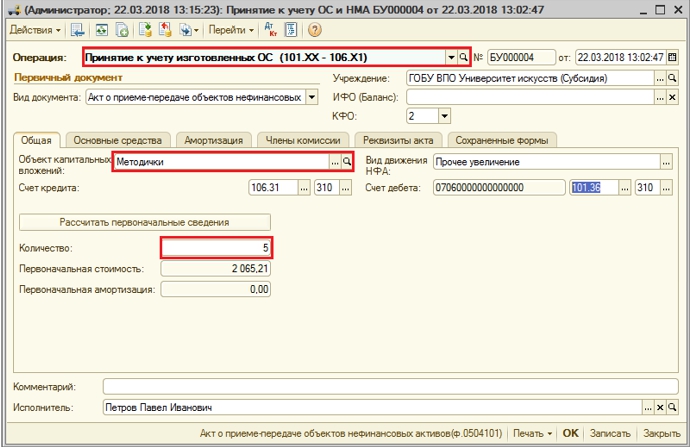

Вопрос на самом деле был про списание материалов в производство и принятие к учету изготовленных ОС.

1. Документом "Списание материалов", операция "Списание на себестоимость НФА, работ, услуг на счета 106.00, 109.00"

списать материалы на 106 счет.

На вкладке "Основное" выбрать ОС, на себестоимость которого списываются материалы.

Проводки: Дт 106.X1 - Кт 105.ХХ.

2. Документом "Принятие к учету ОС" оформить поступление ОС. Вид операции –

Принятие к учету изготовленных ОС (101.ХХ – 106.Х1). Указать количество выпускаемых ОС.

Проводки: Дт 101.XX - Кт 106.X1.

На сайте its.1c.ru есть ответ на поставленный вопрос.

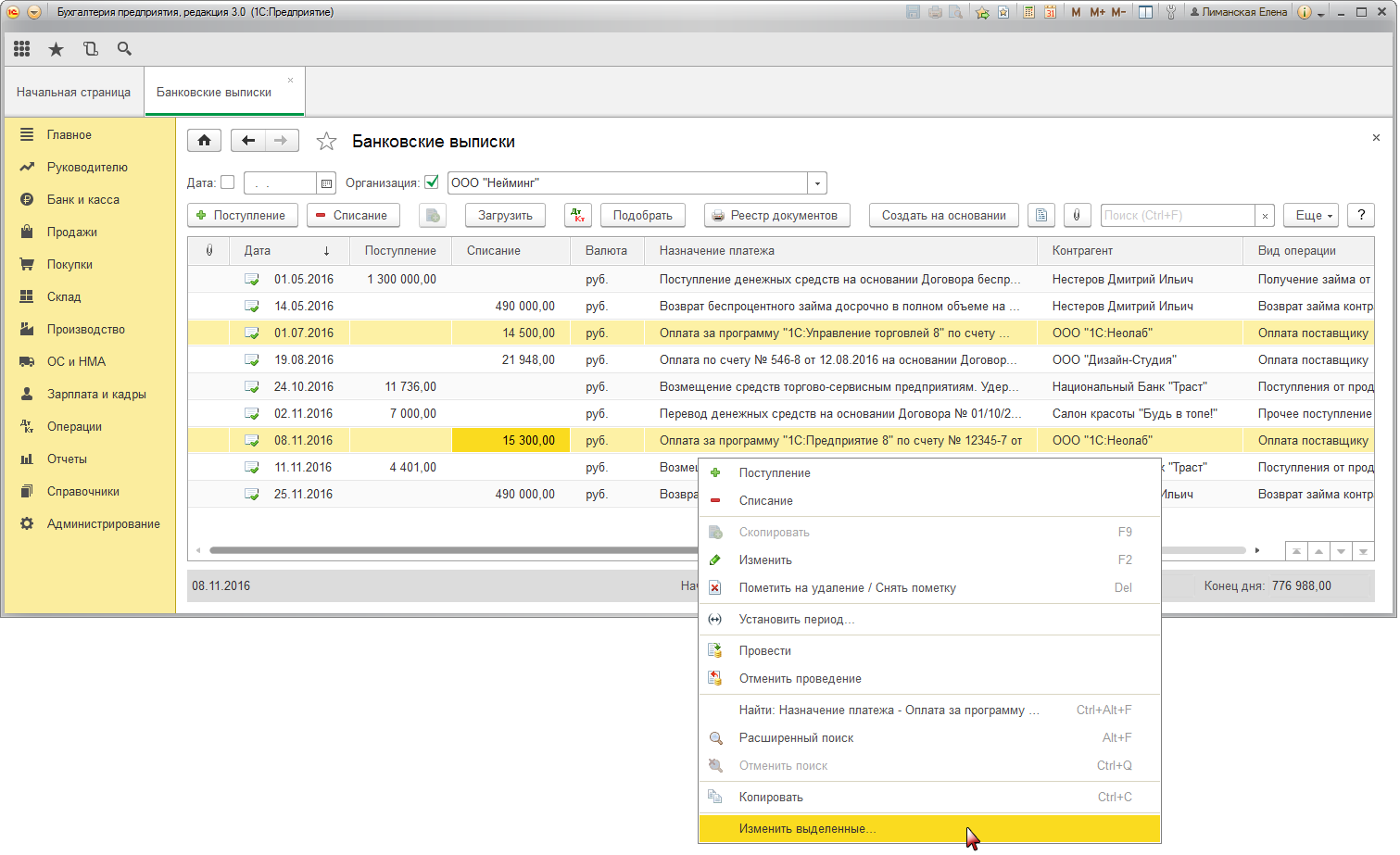

В разделе "Отвечает аудитор" - "Ответы на вопросы по 1С:Бухгалтерии 8 (ред. 3.0)" - "Администрирование" - "Вопрос: Как произвести групповое изменение реквизитов документов в "1С:Бухгалтерии 8" (ред. 3.0)?"

Ответ аудитора:

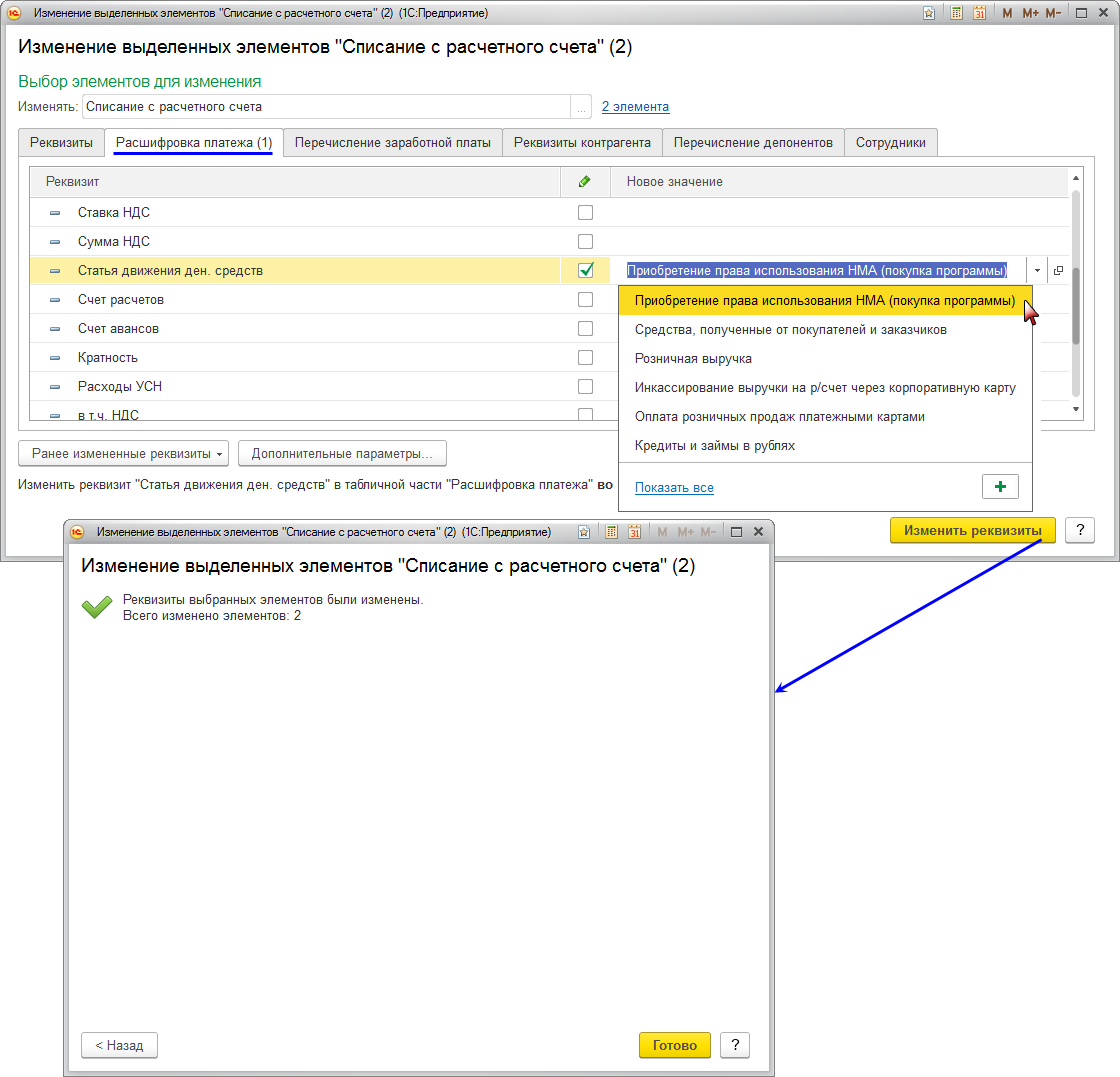

В программе "1С:Бухгалтерия 8" (ред. 3.0) реализована обработка "Изменение выделенных элементов", которая позволяет изменять реквизиты одновременно в нескольких документах (вид операции, дата, склад, статья движения денежных средств, счет учета, договор, счет расчетов и т.д.).

Например, поменяем статью движения денежных средств в банковских выписках. Для этого необходимо сделать следующее:

- Меню: Банк и касса - Банк - Банковские выписки.

- В форме списка документов выделите необходимые банковские выписки и, кликнув правой кнопкой мыши, выберите команду "Изменить выделенные..." (рис. 1).

- В окне формы "Изменение выделенных элементов "Списание с расчетного счета" найдите реквизит, который подлежит изменению, установите флажок и выберите новое значение из соответствующего справочника (рис. 2).

- Кнопка "Изменить реквизиты".

Рис. 2

Источник ответа: https://its.1c.ru/db/answers1c#content:348:hdoc